本シリーズでは、実際に受任した案件を基に、相続対策の必要性についてお伝えしたいと思います。

受任した案件の中には、相続対策を行っていたことによって相続手続きをスムーズに終えることができたものもあれば、何の対策も行っていないために相続人の負担が大きいものもありました。

具体的な案件を通じた成功事例を知っていただくことで、似たような境遇を抱える方には自分事として興味を持っていただけるかと思います。

一方、何の対策も行っていないため相続手続きがスムーズに進まなかった案件については、どのような相続対策を行えばよかったのかという視点を盛り込みました。

もし私がお客様から生前に相談を受けていたらこんな提案をしただろうな、ということを想像をしながら相続対策のポイントを解説しています。

本稿は、相続対策をしていないため相続人自身では相続手続きが困難だったことから受任に至った案件です。

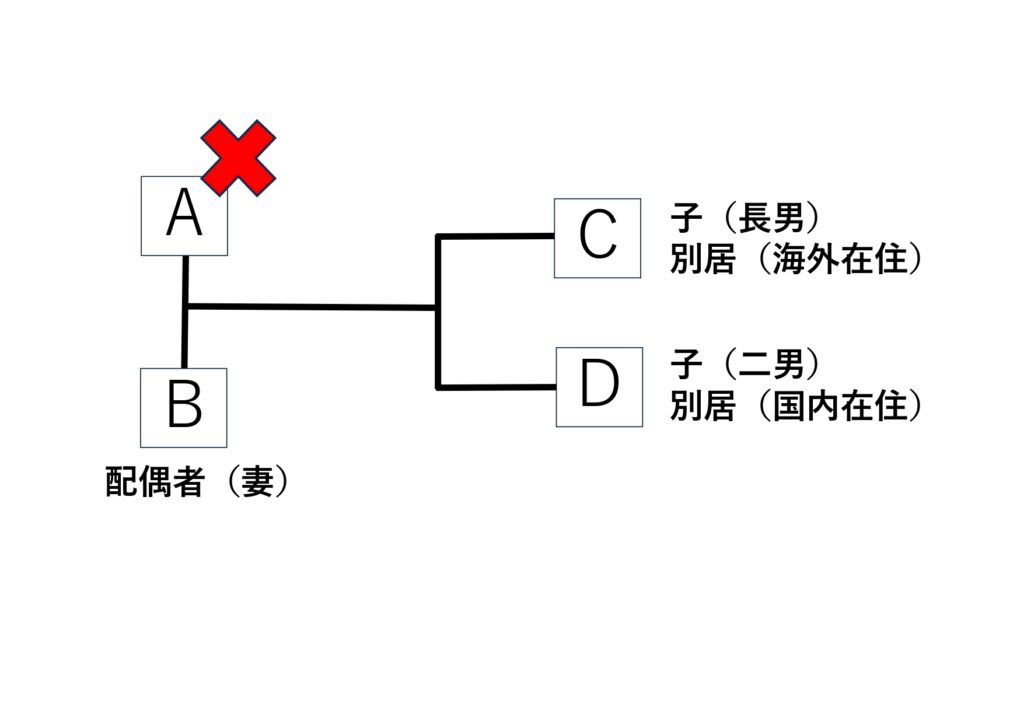

親族関係について

亡くなったのは夫(被相続人)、相続人は妻と子二名、合計三名です。

背景と状況について

| 登場人物 | 状況 |

| A(被相続人:夫) | 上場企業に長年勤務し定年退職。 家族仲もよく、住み慣れた自宅で夫婦で過ごしていた。 企業年金なども充実しており老後の生活費に不安はない。 |

| B(配偶者:妻) | 専業主婦。お金のことは夫(被相続人)に任せていた。 夫が死亡後は自宅で一人暮らし。 |

| C(長男) | サラリーマンで現在は海外勤務中。 結婚しており、両親とは別居。 相続後は何度か帰国して母に代わって書類を確認したり、手続きについて調べたりしていた。 |

| D(二男) | サラリーマンで東京に勤務中。 結婚しており、両親とは別居。 仕事が忙しいこともあって、年に1回帰省するくらい。 |

住まいは2階建ての一戸建て、築40年超ですがしっかり手入れをされていることからまだまだ住み続けることができそうです。

ただ、最寄駅(JR)からバス便のため、買い物に行ったりするにはやや不便。

そのため、普段の買い物などは宅配サービスを利用して、駅近くに買い物に行くのは週に1度くらい。

所有資産は自宅と預貯金が3行です。

子どもたちはそれぞれ独立しており、遺産をあてにすることもなく遺産は全て配偶者が相続することで話が済んでいます。

お金のことは全て夫に任せていたこともあって、妻の口座には大きなお金はありません。

夫の葬式費用など、急にお金が必要になったため夫の口座から出金をしようと銀行窓口で相談に行きました。

しかし、窓口で夫が死亡したことを伝えると、その場で口座は凍結されてしまいお金が引き出せませんでした。

とはいえ葬式費用は必要ですので、しかたなく妻は自分の口座からお金を引き出しました。

夫の口座からお金が引き出せないと今後の生活費をどうまかなっていけばよいのか不安です。

しばらくすると、公共料金の支払いが滞っていることが分かりました。

夫の口座が凍結されたため利用料金の引き去りができなくなっていたのです。

夫の口座からお金を引き出すためには相続手続きが必要だと言われたが、何をどうすればよいのか分かりません。

子どもは独立していて相談もしづらく、身近に頼れる人もいませんでした。

お金が無くなりそうだなんてことは子どもにはとても言えません。

受任後の相続手続き

本件の最大のポイントは長男が海外に住んでいることです。

もし子ども二名も国内に居住中であれば、相続人自身で手続きを進めることができたと思います。

海外在住の相続人がいる場合は印鑑証明書と住民票が取得できないため、それに代わる書類が必要になります。

印鑑証明書に代わる書類として署名証明書を、住民票に代わる書類として在留証明書を取得します。

(詳しくは外務省のHPに記載されております。ここでは詳しく触れません)

この点を踏まえて、相続手続きをどのように進めたのか順を追って説明します。

相続人の確定(戸籍収集)

相続人の中に海外在住者がいるかどうかによって収集する戸籍が変わることはありません。

普段通りに戸籍収集を行うことになります。

・A(被相続人)の出生から死亡までの戸籍

・B、C、Dの現在の戸籍

法定相続情報一覧図作成のため、住民票も取得しておきます。

相続手続きにおいて法定相続情報一覧図の作成は必須ではありませんが、作成の手間も少なく、費用もかからないことを考えると、作成した方が良いでしょう。

なお、法定相続情報一覧図に住所を入れても入れなくても構いません。

海外在住の相続人は住民票が取れませんので、日本の住民票が取得できる相続人の住所だけ入れることもできます。

もし海外在住の相続人の住所を入れるのであれば在留証明書の取得が必要です。

(在留証明書に記載する住所はカタカナで入れてもらいます。)

法定相続情報一覧図は様々な相続手続きに使えるため、私は普段から住所入りのものを作成するようにしています。

金融機関の相続手続き(口座解約)

遺産整理業務の受任者として、相続人全員から委任状をもらって手続きを進めます。

この点も普段の業務と変わることはありません。

相続人から委任を受けたことを証明するため、実印の押捺がある委任状と、発行から6か月以内の印鑑証明書が必要です。

ここが海外在住の相続人がいると手続きが難しくなってしまうポイントになります。

印鑑証明書の代わりに署名証明(サイン証明)を利用します。

具体的には下記のような形で進めました。

1.私が作成した委任状(PDF)をメールで相続人に送信

2.相続人がプリントアウトして、在外公館に持参

3.署名証明が綴られた委任状の現物を郵送で返送

なお、署名証明には形式1と2があり、本件は形式1で進めました。

形式1は相続人が署名した委任状を綴り合わせて割り印を行うもの、形式2は相続人の署名を単独で証明するものです。

どちらの形式でもよいのかどうかは金融機関によって対応が異なると思われます。

そのため、事前に相続手続きをする金融機関に確認します。

(形式1.でなければダメ、という金融機関はありましたが、形式1.はダメ、という金融機関はありませんでした。)

あとで出てきますが、署名証明を利用する書類は複数あります。

海外在住の相続人に何度も在外公館に行ってもらうのは負担が大きいため、全ての書類作成が終わってから、まとめて署名証明を取ってもらうようにしました。

金融機関への解約手続きは、申請後1か月程度で完了となり、相続人の口座にお金が振り込まれました。

不動産の登記手続き

自宅の相続手続きは司法書士に依頼をしました。

相続人の妻が引き続き居住するため、妻の単独名義にすることとなります。

登記の際、遺産分割協議書と相続人全員の印鑑証明書が必要です。

ここでも、海外在住の相続人に署名証明を取ってもらわなければなりません。

委任状と同じように、遺産分割協議書に綴じこむ形で署名証明を取得してもらい、原本を郵送で送ってもらいます。

相続登記は申請から1か月程度で登記が完了しました。

こうすればよかったのに…(対策のポイント)

もし生前に被相続人であるAさんから相談を受けていたら、主に2つの点でアドバイスができたと思います。

一見すると、家族仲もよく、残される妻の生活費等の心配もないため相続対策は不要であるように見えます。

しかし、実際には相続人だけで相続手続きを進めることが困難だったというわけですから、やはり何らかの対策をしておけばよかったと言えます。

相続手続きの負担軽減対策

遺言があれば相続手続きの負担は少なく、相続人自身で手続きを進めることができたと思います。

できれば公正証書遺言を作成することをおすすめします。

本件のように全財産を配偶者が相続することに問題がなければ、遺言の内容はシンプルなので自筆証書遺言でもいいように思われます。

しかし、自筆証書遺言では検認手続きが必要になりますので、やはり相続人の手続き負担を考えると公正証書遺言が良いでしょう。

もしくは、自筆証書遺言保管制度を利用してもいいかもしれません。

遺言が残されていれば、海外在住の相続人の署名証明書や在留証明書は不要でした。

(遺産分割協議書の作成も不要です)

もし遺言作成の提案をしていたとしても、その時点では相続人が全員国内に居住している等、相続手続きの負担軽減対策としての遺言作成の必要性を感じてもらえなかったかもしれません。

それでも、遺言作成時と相続時では相続人の状況が大きく変わることがあることを伝えて、できる限り遺言を作成することをおすすめしています。

相続税の負担軽減対策

本件では相続税が発生しました。

そのため、二次相続を考慮して長男、二男にも一部財産を受け取ってもらうことになりました。

もしAさんに生前アドバイスができたとしたら、相続税の負担軽減対策があります。

具体的には、居住用不動産の贈与と生命保険の非課税枠の活用です。

居住用不動産の贈与とは、婚姻期間20年以上の夫婦では居住用不動産を贈与しても、2,000万以内は贈与税がかからないという制度です。

仮に、自宅の評価額が土地3,000万、建物1,000万であった場合、土地1,500万、建物500万、つまり持分の半分を非課税で贈与することができます。

そうすることで被相続人であるAさんの財産は減りますので、相続税も少なくなります。

もう1つの対策である、生命保険の非課税枠とは、死亡保険金を受け取っても相続財産に入れなくてもよいという制度です。

具体的には、Aさんが死亡したことにより相続人(B、C,D)が保険金を受け取った場合、1,500万までは非課税になります。

非課税枠は相続人の数によって変わります(相続人数×500万)。

Aさんが老後のための生活費として預貯金で5,000万を残していれば、5,000万全額が相続財産となり、相続税がかかってきます。

一方、生命保険として1,500万、預貯金で3,500万を残した場合、預貯金の3,500万だけが相続財産として相続税がかかることになります。

生命保険の受取人を配偶者であるBさんに指定しておけば、全財産をBさんが受け取ることは同じでも、相続税の対象となる財産を1,500万も減らすができるのです。

まとめ

いかがでしたでしょうか?

家族仲が良く、遺産の分配について問題がない場合でも、相続対策が有効であることを感じていたけたのではないでしょうか?

繰り返しになりますが、もし私が生前にご相談を受けていたら、次の2点をアドバイスしていました。

・遺言を作成することによる、相続人の相続手続きの負担軽減

・相続税負担軽減のための贈与、生命保険の活用

これらの対策はいつでも実行可能ですが、ご本人が元気でなければできません。

認知症によって意思がはっきりしないような状態になってしまうと、生前の相続対策は使いずらくなってしまいます。

そのため、いつかはやらなければならない、と思っている方がいらっしゃいましたら、ぜひ元気なうちに一歩を踏み出していただきたいと思います。