行政書士の相澤和久です。

相続と聞くと、「慌ただしい」「期限に追われる」という印象を持たれている方が多いのではないでしょうか?

相続は多くの方にとって初めての経験であり、手続きの複雑さや必要な書類に戸惑うことも少なくありません。

本シリーズでは、相続手続きを順を追ってわかりやすく解説していきます。

第1回は、「相続の基本的な流れ」です。

特に期限が設けられている手続きを中心に詳しく説明します。

初めての方でも安心して進められるよう、ぜひ参考にしてください。

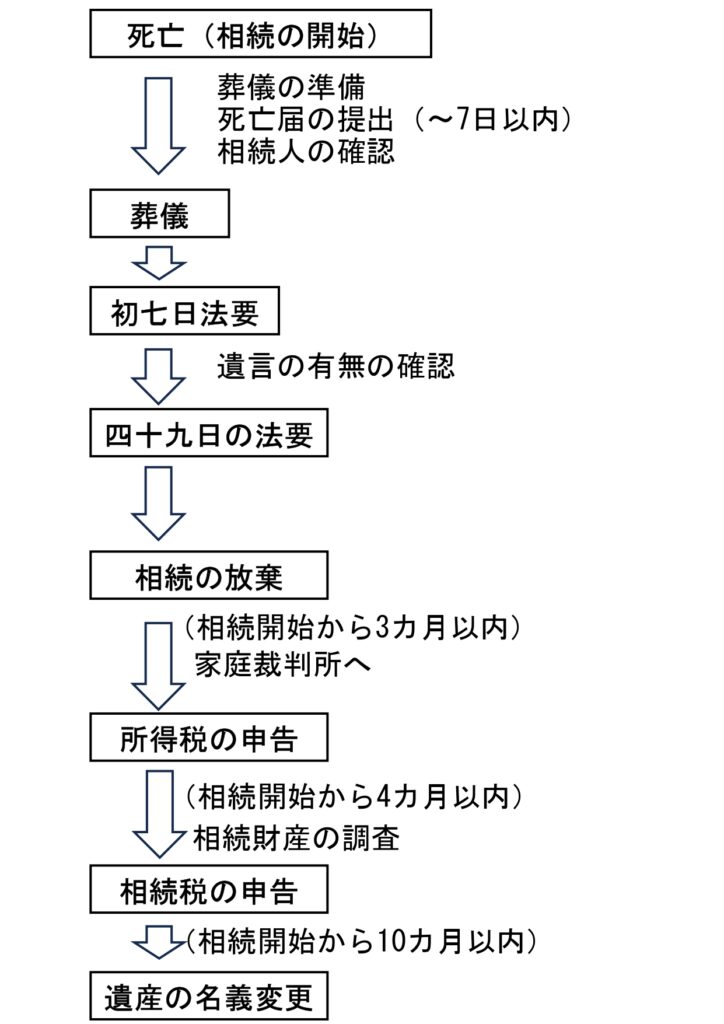

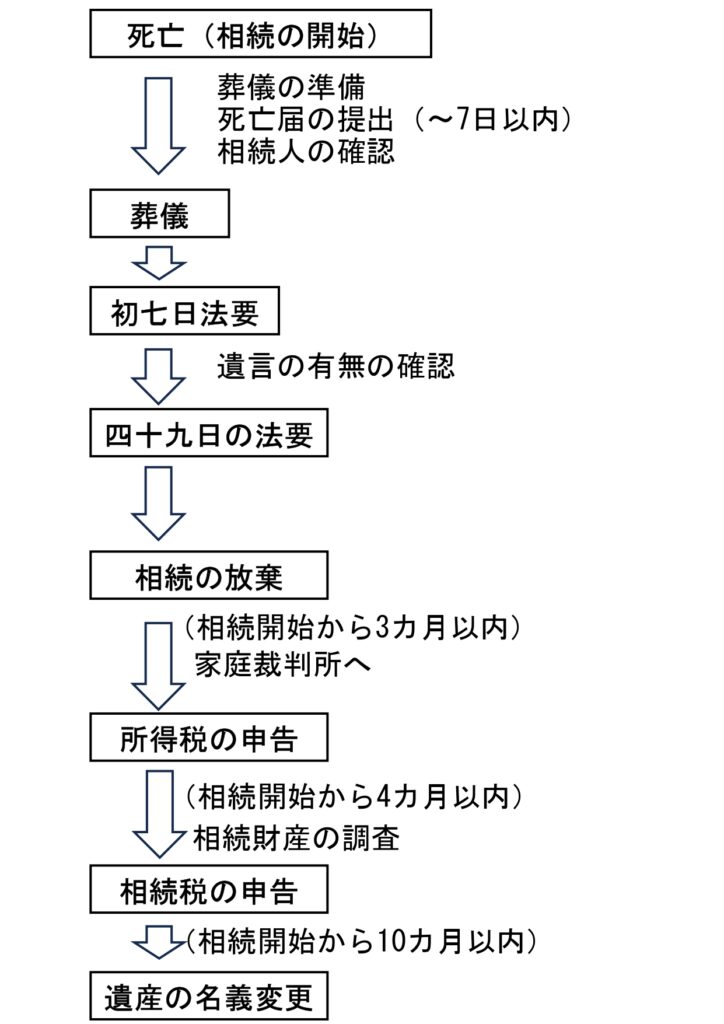

相続開始後のタイムスケジュール(全体像)

相続開始後の流れは上記の通りです。

葬儀、法要については葬儀会社に依頼して進めるため、その都度適切なアドバイスをもらうことができます。

そのため、書類の提出もれや期限に間に合わなかったということにはならないでしょう。

一方、その後の手続きについては待っていても誰からもアドバイスはもらえません。

相続の放棄や相続税の申告などは、相続をする人が必ずしなければならないな手続きではなく、手続きをするべきかどうかを自分自身で判断しなければなりません。

法的な手続きについては期限が決められていることもあり、事前にどのような手続きを、いつまでにしなければならないのか抑えておくことがポイントです。

全体像を把握しつつ、期限が決められている手続きについて詳しくみていきましょう。

相続の放棄(期限:3か月以内)

相続の放棄とは、故人の財産や負債を一切受け継がず、相続人としての権利を放棄する手続きです。

これにより、相続人は故人の借金や負債の返済義務を免れることができます。

相続が発生すると、相続人は故人のプラス財産もマイナス財産も全て無条件、無制限に引き継ぐことになります。

そのため、マイナスの財産が多い場合・多いと思われる場合には故人の財産を引き継ぎたくないと思うこともあるでしょう。

そんなときのために相続人が相続を拒否する権利が、相続の放棄です。

相続放棄は相続が発生したことを知ってから3か月以内に家庭裁判所へ申し立てる必要があります。

なお、手続きを完了すると撤回できませんので、慎重に検討しましょう。

以下に相続の放棄に関するポイントを箇条書きでお伝えします。

※本稿は全体像を把握するという主旨ですので詳しくは触れません。

- 相続人が複数人いる場合でも、各相続人が単独で相続放棄をすることができます。

- 相続放棄をした人は、初めから相続人とならなかったことになります。代襲相続をすることはありません。

- 相続放棄をした証明として、相続放棄申述受理証明書を受領すること。

- 相続した不動産を売却したり、預貯金を使ったりした場合は、3か月以内であっても相続放棄はできません。(単純承認)

- 相続放棄をしても、生命保険の死亡保険金を受けることができます。(死亡保険金は相続財産に含まれない)

- 遺産分割協議の中で相続分を放棄することと相続の放棄は異なります。

所得税の申告(期限:4か月以内)

これは準確定申告と呼ばれている手続きです。

準確定申告とは、本来故人が生きていればするべき確定申告を、相続人が代わって確定申告を行うことです。

本来の確定申告は1月1日から12月31日までの所得を、翌年2月16日から3月15日間に行います。

準確定申告は、1月1日から故人が亡くなった日までの所得を、相続人が相続開始を知った日から4か月以内に行わなければなりません。

(準)確定申告は誰もがしなければならないものではありません。

故人が自営業・フリーランスで収入を得ていたり、不動産からの家賃収入がある場合等に必要となります。

一方、勤め人(会社員・パート・アルバイト)であったり、年金収入だけの場合は不要です。

高齢の親が亡くなった場合や、働き盛りのサラリーマンが亡くなった場合などは不要であることから、相続を経験された方でも準確定申告の制度をご存じないことは少なくありません。

準確定申告が必要かどうかを見分けるポイントは、故人が毎年確定申告をしてたかどうか、です。

自宅に確定申告の書類や税務署からの通知が残っていた時とは、準確定申告が必要である可能性が高いといえます。

相続税の申告(期限:10か月以内)

相続税の申告期限についてはご存知の方も多いと思います。

故人が死亡したことを知った日(通常の場合は死亡の日)の翌日から10か月以内に行うことになっています。

相続税の申告は必ず必要なものではありません。

故人の財産の多寡によって相続税がかからない場合は相続税の申告自体が不要です。

そのため、相続税の申告が必要なのかどうか判断するべく、相続財産と相続人を調べることが必要になります。

相続税の申告が不要となる財産額=3,000万+600万×法定相続人数

ポイントは「財産額」です。

財産額には預貯金・不動産はもちろん、生命保険の死亡保険金や勤務先から受け取った死亡退職金、故人から生前に贈与を受けたお金なども含まれます。

不動産の評価額は路線価や固定資産税評価額を参考にするなど、一口に財産といっても算出するの簡単ではありません。

相続人が子3名とした場合、財産額が4,800万(3,000万+600万×3)以内であれば相続税の申告自体不要です。

財産額が預貯金のみで、残された通帳から3,000万くらいであることが確認できれば相続税の申告を気にすることはなさそうです。

一方、預貯金3,000万と自宅不動産(時価3,000万)が遺産とした場合は慎重に進めることが必要です。

申告期限までは10か月あるため時間的に余裕があると思われますが、実際に相続が発生すると、2-3カ月は葬儀や身辺整理に追われて財産調査まで手が回らないことが多いようです。

実際に財産調査を始めたら、思ったより遺産が多いため急いで相続税の申告の依頼をしたという話は少なくありません。

相続税申告を専門家に依頼するのであれば、財産調査を含めて6か月程度は時間がかかると想定されますので、故人が亡くなってから3-4か月以内に財産額が把握できているのが理想的です。

まとめ

- 3か月以内:相続の放棄

- 4か月以内:準確定申告

- 10か月以内:相続税申告

本稿では全体像を把握してもらうことを主眼に置いておりますので、各制度の詳細な説明は省略しました。

各手続きの期限は法律で決められたものですので、うっかりして過ぎてしまうとペナルティが発生したり、手続きそのものができないことになります。

いずれの手続きも主に故人の財産の状態が分からないと判断ができません。

そのため、相続開始後、速やかに「預金通帳」「証券会社からのお知らせ」「固定資産税納税通知書」の有無を確認することをおすすめします。

これらの資料があれば、おおよその財産額が把握できます。

また、専門家に依頼する場合でも、これらの資料があるほうが調査も早く進みます。

なお、手続きの期限が過ぎてしまったからといって、全く取り付く島がないかというと、相続人の事情によっては認められる場合もあります。

例えば、故人の遺産を調べたところ特に借金もなかったので相続手続きを進めていたら、相続開始から半年後に多額の借金があることが判明したような場合です。

相続する財産より借金が多いため、本来であれば相続放棄をして相続人は借金を引き継がないようにするのが当然の判断だと思われます。

しかし、相続放棄は相続開始から3か月以内にしなければなりません。

このような場合は、相続人に特別の事情ありということで相続放棄が認められることがあります。

昨今、相続に関する関心が高いこともありインターネット、雑誌などには様々な情報が溢れています。

それらを鵜呑みにすることなく、困ったときには専門家の力に頼ることも必要ではないでしょうか。

相続は各人の個別性が強いもので、他と全く同じと言うことはありません。

一人で悩まれるより、ご相談いただけましたら解決するべくお手伝いをさせていただきます。